税金のこと2021.09.02

都市計画税と固定資産税の違いが知りたい!

固定資産税は、不動産を検討する際によく耳にする税金のひとつですが、「都市計画税」も忘れてはいけません。

都市計画税と聞いてピンとこない方や固定資産税とまとめて税金の納付書が届くため、同じものとして考えてしまう方も多いですが、実際は別物であり異なる特徴の税金です。

今回は、都市計画税と固定資産税の違いやポイントをご紹介します。

都市計画税とは?

そもそも「都市計画税」って何!?という方が多いでしょう。

市街化区域内の計画事業や区間整理事業に充てられる費用であり、市区町村から毎年固定資産税と合わせて納付書が送られてきます。

都市計画税が、一体何に使用されているのか気になる方も多いでしょう。

具体的に言うと、交通施設や公共空地、電気水道ガスの供給施設、医療や福祉施設、教育施設などさまざまな環境の維持に使用されています。

交通施設には一般の道路から高速鉄道、駐車場、ターミナルなどが含まれ、公共空地には公園や緑地などが含まれています。

お住まいの地域を、長く快適に過ごすための税金というイメージです。

●市街化区域内とはどこなのか?

物件を購入する前に、そのエリアが市街化区域内なのか調べる方法は3つ。

・自治体の窓口で聞く

・不動産会社に確認してもらう

・インターネットで調べる

市街化区域とは、すでに市街地であるエリアや、10年以内で優先的に市街化を計画しているエリアとされています。

比較的、住宅や商業施設などが多く集まるような地域です。

また似たような言葉で「市街化調整区域」というものもありますが、こちらは都市計画税には関わらないエリアとなるので間違えないようにしましょう。

●都市計画税の課税対象者

都市計画税の課税対象者となる条件はこちらの2つ。

・市街化区域内に土地や建物を所有していること

・1月1日時点で所有者として固定資産台帳に登録されていること

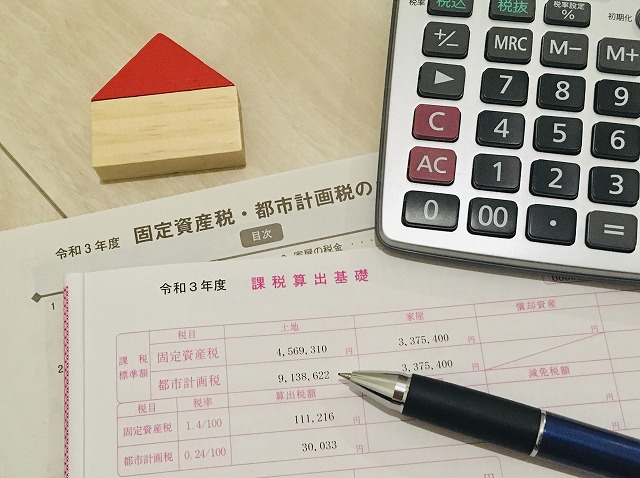

都市計画税の計算方法

都市計画税の計算方法は、「課税標準額×最大0.3%(制限税率)」

税率の最大値は0.3%とされていますが、エリアによって0.2%など異なる場合があるので自治体に確認をするようにしましょう。

この計算式で使う課税標準額とは、固定資産税評価額と変わりありません。

固定資産税評価額は、評価基準に基づき市区町村が決定するもので、3年おきに見直しが入ります。

評価額のおおよその目安となる基準は、土地は時価の約70%、建物は建築費の約50~70%くらいの数字になるケースが多いでしょう。

●都市計画税の軽減措置とは?

都市計画税には、固定資産税と同様に条件によって軽減される特例があります。

それは、「土地を住宅用として使用している場合」です。

住宅用として使用している面積によって軽減割合が変わるので覚えておきましょう。

・面積200㎡までの部分:固定資産税評価額×1/3

・面積200㎡を超える部分:固定資産税評価額×2/3

軽減措置は土地のみの特例となり、建物部分の特例はありません。

軽減措置の条件や率などは市区町村によって異なるケースがあるため、よく確認しておくと安心です。

都市計画税の支払い方法

都市計画税の納付書は、固定資産税とひとつになって届きます。

一括で支払いまたは、6月、9月、12月、2月の年4回に分けて支払うことも可能です。

現金または、自治体によってはクレジットカードや電子マネーでの支払いができる場合もあります。

各市町村の窓口、金融機関、郵便局、コンビニなど支払いできる場所もさまざまです。

ポイントは市街化区域内か区域外か

都市計画税と固定資産税の違いとして、固定資産税は土地や建物の所有者全員に課されるのに対し、都市計画税は該当不動産が市街化区域内に位置する場合のみ課税されるということが大きなポイントとなります。

都市計画税は、固定資産税と1つになって納付書が届きます。

物件購入前に、都市計画税の対象となるのか確認をしておくと安心です。