税金のこと2021.02.16

確定申告に必須。不動産売却時に必要な減価償却の計算方法

※コラム内容は掲載当時の最新情報となり、現在改正されている場合があります。

不動産の売却で利益が出た場合は、譲渡所得税がかかります。この税金を計算する際に重要な鍵を握るのが「減価償却」です。

建物は年数が経てば劣化し、価値が下がります。その減少分を取得費用から差し引くことで課税額も下がり、納める税金を少なくできる可能性があります。

適切な税金を納付するために、建物の減価償却の計算方法をしっかり理解していきましょう。この記事では、最初に譲渡所得を解説し、続いて減価償却の計算方法を詳しく紹介していきます。

譲渡所得税と減価償却はどんな関係?

不動産を売却すると、利益に応じて譲渡所得税という税金が発生します。その税金を計算する際に用いるのが減価償却です。

まずは、不動産の譲渡所得税の仕組みから解説していきます。

譲渡所得税とは

土地や建物などの不動産を売却したことによって生じた所得を譲渡所得といい、その所得にかかる税金を譲渡所得税といいます。

譲渡所得は、給与所得など他の所得とは合算せず、個別に税額を計算する分離課税方式が採用されていますが、確定申告の手続きは、他の所得と一緒に行います。

譲渡所得税の税率

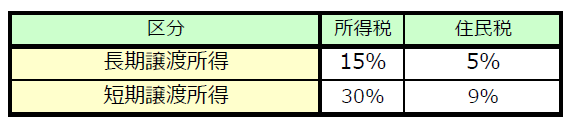

譲渡所得税に対する税率は、不動産の所有期間によって適用する税率が異なります。

土地や建物の所有期間が、売った年の1月1日の時点で5年を超える場合は「長期譲渡所得」、5年以下の場合は「短期譲渡所得」になります。不動産を取得した日(取得日)は、契約日・引き渡し日のどちらを選択しても良いことになっています。

たとえば、2014年12月4日に取得して2020年の2月1日に売却した場合は、所有期間が6年なので長期譲渡所得が適用されます。

税率は次の通りで、長期譲渡所得よりも短期譲渡の方が税率が低くなっています。

ただし現在、所得税には復興特別所得税2.1%が加算されるため、確定申告の際には、次のような計算で申告・納付をすることになります。

・長期譲渡所得 15.315%(所得税)+5%(住民税)

・短期譲渡所得 30.63%(所得税)+9%(住民税)

譲渡所得税の計算方法

譲渡所得税は、不動産売却で得た利益に対してかかる税金のことで、実際に不動産を売却した金額から、売却にかかった費用と、その不動産を取得する際にかかった費用を引いて計算します。計算式は以下の通りです。

譲渡所得=譲渡価額 -(取得費+譲渡費用)

この譲渡所得に税率をかけて計算した額が、「譲渡所得税」です。

取得費とは

取得費は、売却した不動産を取得した時にかかった購入代金や仲介手数料の合計額です。ただし、建物の取得費用は経年によって価値が下がるため、減価償却相当額を控除します(減価償却については、後から詳細を解説します)。

取得費とは、具体的にどんな費用を指すのでしょうか。

【取得費に含まれる主なもの】

(1)土地や建物を購入(贈与、相続又は遺贈による取得を含む)した時に納めた登録免許税(登記費用を含む)、不動産取得税、特別土地保有税(取得分)、印紙税

(2)借主がいる土地や建物を購入するときに、借主を立ち退かせるために支払った立退料

(3)土地の埋立てや土盛り、地ならしをするために支払った造成費用

(4)土地の取得に際して支払った土地の測量費

(5)所有権などを確保するために要した訴訟費用

(6)建物付の土地を購入して、その後おおむね1年以内に建物を取り壊すなど、当初から土地の利用が目的であったと認められる場合の建物の購入代金や取壊しの費用

(7)土地や建物を購入するために借り入れた資金の利子のうち、その土地や建物を実際に使用開始する日までの期間に対応する部分の利子

(8)既に締結されている土地などの購入契約を解除して、他の物件を取得することとした場合に支出する違約金

※事業所得などの必要経費に算入されたものは含まれません。

取得費の調べ方

取得費は、土地と建物では求め方が異なるため、注意が必要です。

土地の場合は、年数が経っても価値が下がることはないため、購入時の代金や手数料などの合計がそのまま取得費になりますが、建物の場合は、使用や経年によって価値が下がるため、購入代金などの合計額から減価償却相当額を差し引く必要があります。

①土地と建物を一括購入した場合

建売住宅やマンションのように、土地と建物をセットで購入した場合は、それぞれの価格がいくらなのか分からない方もいるでしょう。

その場合は、契約書や領収書に記入された消費税額から購入額を割り出すことが可能です。

消費税は「消費」に対する税金なので、土地の売買には消費税はかかりません。そのため土地と建物を一体で購入しても、消費税が課せられているのは建物価格のみなのです。

土地と建物、それぞれの価格は次の計算式によって算出することができます。

・建物価格=消費税額÷購入時の消費税率+消費税額

・土地価格=購入金額-建物価格

これまで消費税率は何度か引き上げられていますので、建物と土地の価格を求める際には、購入当時の消費税率を用いて算出してください。

②標準建築価額から算出する

購入時期が古く、契約書や領収書が見当たらないというケースもあるでしょう。その場合は、標準建物価額から算出する方法があります。

建物の標準価額は国税庁のホームページで確認し、これを基に算出します。

③取得費用が不明だと税額が高くなる

取得費用は、①②のように実際に不動産を取得した金額から求める「実態法」が基本です。どうしても取得費用が分からない場合は、譲渡収入金額の5%を取得費と見なす「概算法」で計算することになります。

しかし、この方法で計算すると必ず譲渡所得が発生することになります。

現在の市況では、購入価格よりも低い価格で売却するケースの方が多いもの。そのため、譲渡所得税が発生しなかったり、税金が発生しても少額になるのが一般的です。

その点、もし取得費用が分かっていれば納税しなくて済むところ、概算法では税金が発生してしまう、という点に注意が必要です。不利益を被らないためにも、マイホーム購入時の契約書や領収書は、必ず大切に保管するようにしましょう。

譲渡費用とは

譲渡費用とは、土地や建物を売るために直接かかった費用のことです。

譲渡費用の主なものは次の通りです。こちらも、取得費同様に、事業所得などの必要経費に算入されたものは含まれません。

(1)土地や建物を売るために支払った仲介手数料

(2)印紙税で売主が負担したもの

(3)貸家を売るため、借家人に家屋を明け渡してもらうときに支払う立退料

(4)土地などを売るためにその上の建物を取り壊したときの取壊し費用とその建物の損失額

(5)既に売買契約を締結している資産を更に有利な条件で売るために支払った違約金

(6)借地権を売るときに地主の承諾をもらうために支払った名義書換料など

売るために直接かかった費用ですので、修繕費や固定資産税などその資産の維持や管理のためにかかった費用、売った代金の取立てのための費用などは譲渡費用には該当しません。

分離課税になっているのはなぜ?

譲渡所得は、給与所得など他の所得とは合算せず、分離して申告するのでしょうか。

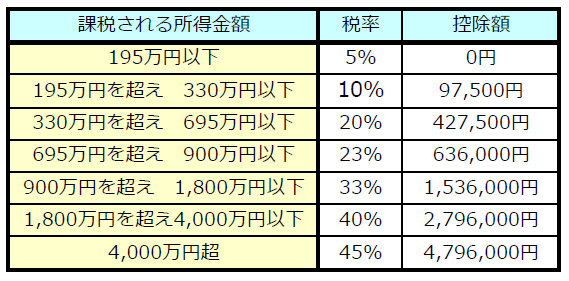

その理由は、所得税の税率にあります。

以下は所得税の速算表です。

給与所得や事業所得を対象とした所得税は累進課税のため、所得額が上がると、税率も高くなります。譲渡所得が分離課税となっているのは、もしこれらの所得に合算すると、税負担が大きくなり過ぎる可能性があるためです。

課税所得400万円の会社員の税率は20%ですが、総合課税だった場合は1,000万円の譲渡所得が発生すれば税率は33%、1,400万円の譲渡所得があった場合は税率40%と、かなりの高額になってしまいます。

しかし不動産の譲渡所得は一時的なもの。急激な税負担を回避するために、分離課税で申告をするようになっているのです。

減価償却の計算方法とは

不動産の譲渡所得税の計算の対象となるのは土地と建物ですが、減価償却が適用されるのは建物のみ。土地は、何年経っても価値が下がりませんので、取得費は購入時の金額がそのまま適用されます。

では、減価償却の計算方法を解説していきましょう。

減価償却の計算式

減価償却は建物の取得費の計算をする際に用います。取得費とは、売却対象の不動産を購入した金額です。

ただし先述の通り、建物の価値は経年により下がるため、購入当時の金額から経年による減価償却分を差し引く必要があります。

計算式は次の通りです。

建物購入代金 × 0.9 × 償却率 × 経過年数

償却率とは

償却率は、建物の法定耐用年数によって割り出します。

法定耐用年数は構造別に次のように定められています。

・木造……22年

・軽量鉄骨造……27年

・鉄筋コンクリート造 ……47年

ただし、住宅のような非事業用の建物については、建物へのダメージが少ないことから耐用年数を1.5倍とし、税制上は次の耐用年数になります。

・木造……33年

・軽量鉄骨造……40年

・鉄筋コンクリート造……70年

現在、償却率は毎年均一な金額を焼却する「定額法」を使って計算するよう決まっています。

建物の耐用年数から導き出した償却率は、それぞれ次のようになります。

・木造……0.031

・軽量鉄骨造……0.025

・鉄筋コンクリート造……0.015

なお、経過年数は購入から売却までの期間(所有期間)とし、6カ月未満は切り捨て、6カ月以上は1年として、1年単位で計算します。

マイホーム売却で知っておきたい控除と特例

マイホームを売却して売却益が出ると譲渡所得勢の課税対象になりますが、一定の要件に当てはまる場合は、特別控除によって課税されないことがあります。

①3,000万円の特別控除

マイホームを売って譲渡所得が発生した場合、最高で3,000万円まで控除できる特例があります。これを「居住用財産を譲渡した場合の3,000万円の特別控除の特例」といいます。

【特例を受けるための条件】

3,000万円の特別控除を受けるための要件は、次の通りです。

(1)自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること。なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

(注)住んでいた家屋又は住まなくなった家屋を取り壊した場合は、次の2つの要件全てに当てはまることが必要です。

イ その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

ロ 家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと。

(2)売った年の前年及び前々年にこの特例(「被相続人の居住用財産に係る譲渡所得の特別控除の特例」によりこの特例の適用を受けている場合を除きます。)又はマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。

(3)売った年、その前年及び前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと。

(4)売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと。

(5)災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

(6)売手と買手が、親子や夫婦など特別な関係でないこと。

特別な関係には、このほか生計を一にする親族、家屋を売った後その売った家屋で同居する親族、内縁関係にある人、特殊な関係のある法人なども含まれます。

実際にマイホームに住んでいなくても、住まなくなって3年が経過する年の年末までに売却すれば、特別控除の適用対象です。これは、例えば転勤で住まなくなった家を人に貸していた場合でも適用されます。

ただし、「建物の維持管理が困難」などの理由で取り壊した場合には、解体の日から1年以内に譲渡契約を結ぶ必要があります。

また、更地にした土地がもったいないからと、貸駐車場にしてしまうと、たとえ短期間でも3,000万円控除の適用外となりますので、十分注意してください。

②住宅ローン控除とは併用できない

節税効果の非常高い3,000万円特別控除ですが、住宅ローン控除と併用することはできません。新たなマイホームを購入するために売却を検討している人は要注意です。

住宅ローン控除の適用を受ける場合、適用する年とその前後2年間は、3,000万円控除が適用されません。逆に3,000万円控除を適用してしまうと、初年度から3年間は住宅ローン控除が適用されなくなります。

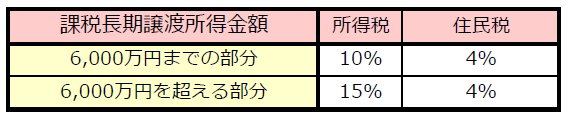

③軽減税率の特例

所有期間が10年を超えるマイホームを売却した場合は、3,000万円特別控除後の長期譲渡所得額に対して、次の軽減税率を適用することができます。

④買換え特例

マイホームを買い替える際、元の住宅の売却価格よりも高い住宅に買い替えれば、その譲渡益の課税を、将来売却する時まで繰り延べる特例が受けられます。

この特例は、自宅を売った年の前年から翌年までの3年間にマイホームの買換えをした場合で、譲渡価額が1億円以下、所有期間10年超、居住期間10年以上などの要件を満たせば利用できますが、2年以内に「3,000万円の特別控除の特例」及び「軽減税率の特例」の適用を受けていないことなどの条件もあります。

まとめ

不動産を売却して譲渡所得が発生した際に、課税額を計算する上で忘れてはならないのが減価償却費の算出です。

建物の価値は年数が経つほど下がります。購入当時の取得費を割り出して減価償却費を計上することは、節税対策の必須ポイント。適正な納税額となるよう、正しく確定申告を行いましょう。