税金のこと2021.03.23

不動産の「譲渡」「贈与」の違いと手続き・税金の注意点〜その2

※コラム内容は掲載当時の最新情報となり、現在改正されている場合があります

前回の記事で、土地などの不動産を他者に譲る方法は、3つあることをお伝えしました。1つは生前に有償で譲る「譲渡」、2つ目は生前に無償で譲る「贈与」、そして死後に遺言や遺産分割協議などにより継承される「相続」です。

では、親が自分の不動産を子へ譲る場合には、どの方法を選択すべきなのでしょうか。3つの方法それぞれの、注意点や税金のルールなどを見ていきましょう。

不動産を「譲渡」する時の注意点

不動産における「譲渡」とは、何らかの対価を受け取って不動産の権利を相手に譲り渡すことをいいます。親子間であっても対価が支払われれば売買と見なされ、「譲渡」になります。不動産を譲渡する際に注意すべき点は何でしょうか。

〈注意点〉「所得税」と「住民税」が課税される

所有する不動産を売却すると利益が発生します。この利益を譲渡所得といいます。譲渡所得には、所得税と住民税がかかります。この税金を総称して、一般的に「譲渡所得税」と呼ばれています。

「所得税」と「住民税」の計算方法

不動産の譲渡所得は次の計算式で算出します。

収入金額-(取得費+譲渡費用)-特別控除額=課税譲渡所得金額

※収入金額=売却金額

※取得費=不動産購入時の金額とその際の諸費用の合計

※譲渡費用=売った時の諸費用

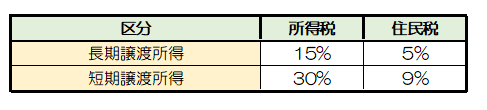

所得税と住民税の税額は、上記計算式で算出された譲渡所得金額に、不動産の所有期間に応じた税率を乗じて計算することで求めることができます。なお、税率は不動産を所有していた期間によって異なります。

不動産を譲渡した年の1月1日現在で、その土地や建物の所有期間が5年を超える場合は「長期譲渡所得」、5年以下の場合は「短期譲渡所得」に分けられます。それぞれの税率は次のとおりです。

※長期・短期とも上記に加え、復興特別所得税が0.315%かかります(2037年12月31まで)。

短期的に土地の転売を重ねて利益を得る、いわゆる土地転がしを抑制するため、短期間での譲渡には高い税率が設定されています。

不動産を「贈与」する時の注意点

不動産における「贈与」とは、他者に無償で不動産を譲り渡すこと。一般的な方法は、不動産の名義人が生きている間に親族や第三者に贈る「生前贈与」ですが、遺言により法定相続人以外の第三者へ財産を贈与する「遺贈」という方法が用いられることもあります。

ここでは、不動産を贈与する際に気をつけるべきポイントを解説します。

〈注意点1〉「贈与税」が課税される

贈与によって不動産を取得した場合は、基本的に贈与税が発生します。

このため、ただ単に「不動産の名義を変更したい」という人は贈与に不向き。なぜなら贈与後に発生する贈与税よりも、相続税の方が安く収まるからです。所有権移転手続きの際に課される「登録免許税」も、相続の方が安く済みます。

では、不動産の贈与に向いている人はどんな人でしょうか。それは、贈与税や不動産取得税を支払ってでも、不動産を名義変更する必要がある人です。

具体的には、例えば収益不動産から発生する家賃収入を子供の収入としたい場合や、相続になると相続人同士でもめる事態が予想されるため、あらかじめ特定の相続人に不動産を譲りたいといった事情がある場合。こうしたケースでは、贈与を選択した方が望ましいと言えます。

〈注意点2〉「登録免許税」が課税される

不動産を登記する時、登記を受ける人には「登録免許税」が課税されます。不動産の入手方法によって、税率は以下のように変わります。贈与は、相続の場合の5倍もの税金がかかることが分かります。

・売買 ……不動産の価額×2%

・相続……不動産の価額×0.4%

・贈与……不動産の価額× 2%

「贈与税」の計算方法

贈与を受けた人に課される税金が贈与税です。その年の1月1日から12月31日の1年間に贈与を受けた財産の合計額から、贈与税の税額を算出します。

1年間に贈与を受けた財産の合計額-基礎控除110万円=基礎控除後の課税額

上記で求めた課税額に所定の税率を乗じて贈与税を計算しますが、税率と控除額は「一般贈与財産」と「特例贈与財産」で異なります。

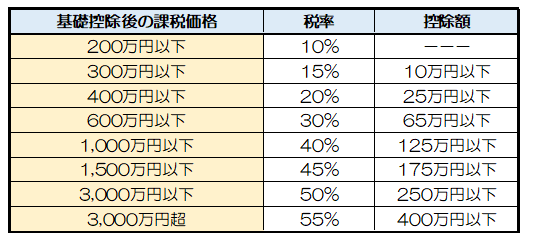

【一般贈与財産とは】

一般贈与財産とは、父母や祖父母から未成年(18歳未満)の子や孫へ贈与する財産や、夫婦間・兄弟姉妹間・他人などへ贈与する財産です。

税率と控除額は次の通りです。

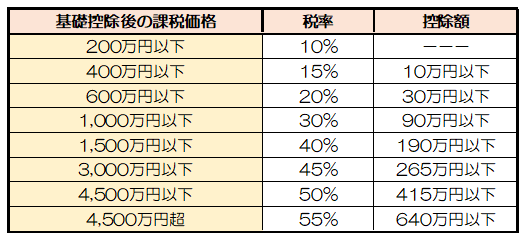

【特別贈与財産とは】

特例贈与財産は、直系尊属(祖父母や父母など)から、18歳以上の者(子・孫など)への贈与財産のことをいいます。

税率と控除額は次の通りです。

特例贈与財産は、一般贈与財産に比べて税率が低く、かつ控除額が高く設定されており、優遇されています。

不動産を「相続」する時の注意点

不動産の相続とは、亡くなった人の土地や建物の権利を特定の人が引き継ぐことをいいます。相続で不動産を引き継ぐ場合、どのような点に注意が必要なのでしょうか。

〈注意点1〉相続税が課税される

相続税は、不動産を含む遺産相続財産の総額が基礎控除額を超えた場合にかかる税金です。基礎控除額は「3,000万円+(600万円×相続人の人数)」で算出でき、この額を超えると相続税の申告が必要になります。

例えば、相続人が妻と子ども2人の計3人の場合、基礎控除額は3,000万円+600万円×3=4,800万円です。相続財産が4,800万円を超える場合は相続税の課税対象となり、4,800万円以下であれば相続税はかかりません。

〈注意点2〉登録免許税が課税される

贈与の注意点でも触れた通り、不動産登記を変更する際には登録免許税を納める必要があります。相続の場合は、不動産価格の0.4%が課税されます。

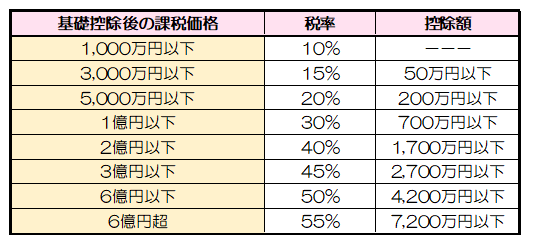

「相続税」の計算方法

相続税は、不動産を含む遺産相続財産の総額に応じて納めます。税額は、次の計算式で課税遺産総額を算出し、金額に応じた税率を乗じて計算します。

正味の相続財産-(基礎控除額3,000万円+600万円×法定相続人の数)=課税遺産総額

【課税遺産総額に乗じる税率】

相続税は、贈与税に比べて税率が低く設定されている上に除額が大きいため、税額は大きく軽減されます。

まとめ

譲渡や贈与、相続、いずれの方法で不動産を譲っても、そこには異なる種類の税金が金額に応じて課せられます。

税率だけを比べると贈与税よりも相続税の方が低いことが多いため、負担の少ない「相続」が良さそうと考えがちですが、経済状況や家族構成などによって選択すべき方法は異なります。子どもや孫など、不動産を受け取った側が後々税金で苦労しないよう、よく考えて選択しましょう。

次回は、気をつけたい課税のポイントと、必ず覚えておきたい控除制度について解説します。